Ο πρόεδρος της Τουρκίας πιστεύει ότι τα χαμηλότερα επιτόκια θα μειώσουν το πληθωρισμό και θα αυξήσουν τις εισροές κεφαλαίων

SHARE

Το τελευταίο Σαββατοκύριακο ο πρόεδρος της Τουρκίας Ρετζέπ Ταγίπ Ερντογάν επανέλαβε την ανορθόδοξη θεωρία του ότι τα χαμηλότερα επιτόκια θα διαμορφώσουν ένα «νέο οικονομικό μοντέλο» για τη χώρα του. Ο πρόεδρος επέμεινε ότι οι περικοπές των επιτοκίων θα ρίξουν τον πληθωρισμό. Και ότι θα αυξήσουν τις επενδύσεις, την απασχόληση και τις εξαγωγές, ενισχύοντας ταυτόχρονα την ανεξαρτησία της Τουρκίας από τις άλλες χώρες.

Εν τούτοις, το οικονομικό του πείραμα να μειώνει τα επιτόκια για να αντιμετωπίσει τον πληθωρισμό, αντί να τα αυξάνει, έχει βυθίσει τη χώρα του στην κρίση με το νόμισμα να καταρρέει, τις τιμές να εκτοξεύονται, τις επιχειρήσεις να πασχίζουν να ανταπεξέλθουν με τα εκτινασσόμενα κόστη εισαγωγών και με το λαό να αντιμετωπίζει τεράστιες οικονομικές δυσχέρειες, ειδικά τα φτωχότερα νοικοκυριά.

Όλα αυτά δείχνουν ότι οι επισημάνσεις του Ερντογάν είναι βαθιά εσφαλμένες. Αυτό δείχνει και η βασική οικονομική θεωρία, που προτείνει ως αναγκαία την αύξηση των επιτοκίων για να προστατευθεί το νόμισμα από τις αποσταθεροποιητικές εκροές κεφαλαίων, για να περιοριστούν οι εσωτερικές δαπάνες και για να αποδείξουν οι αρχές ότι όντως επιθυμούν να αποτρέψουν ένα φαύλο πληθωριστικό κύκλο.

Ο πληθωρισμός στην Τουρκία πλησιάζει το 30% καθώς η λίρα έχασε περισσότερο από το μισό της αξίας της έναντι του δολαρίου το φθινόπωρο – και παρά μια ανάκαμψή της αργά την περασμένη Δευτέρα μετά από τα μέτρα αποζημίωσης των καταθετών λιρών στις τράπεζες, που υποσχέθηκε να λάβει ο Ερντογάν σε περίπτωση περαιτέρω υποτίμησης του νομίσματος.

Η οικονομική κοινότητα έχει μελετήσει το ρόλο που διαδραματίζουν οι εισροές και οι εκροές ζεστού χρήματος στις αναδυόμενες οικονομίες και επίσης τις παραδοσιακές θεωρίες που έχουν διατυπωθεί επ’ αυτού. Από το 2013 η καθηγήτρια Ελέν Ρε του London Business School είχε επισημάνει ότι οι αναδυόμενες αγορές βρίσκονται συχνά στο έλεος των κινήσεων των κεφαλαίων που προκαλεί με τις πολιτικές της αποφάσεις η Ομοσπονδιακή Τράπεζα των ΗΠΑ (FED) και άλλες μεγάλες Κεντρικές Τράπεζες.

Το Διεθνές Νομισματικό Ταμείο έχει εξάλλου δημιουργήσει ένα μοντέλο που δείχνει πώς τα υψηλότερα επιτόκια μπορούν να οδηγήσουν σε υψηλότερο πληθωρισμό. Στη μελέτη που εκπόνησαν ο πρώην επικεφαλής οικονομολόγος του ΔΝΤ Ολιβιέ Μπλανσάρ και συνάδελφοί του σημειώνεται ότι μεγάλες εισροές κεφαλαίων σε μια αναδυόμενη οικονομία – που συχνά προσελκύονται από τα υψηλόετερα επιτόκια – μπορούν να οδηγήσουν σε «πιστωτικές εκρήξεις και σε εκτινάξεις της παραγωγής» και συνακόλουθα σε πληθωρισμό.

Ωστόσο, παρά το ότι το ΔΝΤ – ο αρχιερέας της οικονομικής ορθοδοξίας – δημοσιεύει μελέτες σαν κι αυτή, οι συνθήκες που περιγράφει δεν ταιριάζουν στην Τουρκία. Η χώρα ζει με διαρκή ελλείμματα τρεχουσών συναλλαγών, καθώς οι εισαγωγές συστηματικά ξεπερνούν τις εξαγωγές. Επίσης ταλαιπωρείται από διαρκείς πληθωριστικές πιέσεις. Ο ρυθμός της ετήσιας αύξησης του δείκτη τιμών καταναλωτή ξεπερνούσε το 10% σχεδόν καθ’ όλη τη διάρκεια της τελευταίας πενταετίας.

Αυτό υποδηλώνει την ύπαρξη ενός διαρθρωτικού προβλήματος ενίσχυσης των τιμών καταναλωτή, το οποίο έχει ενσωματωθεί στο σύστημα και καθιστά ανεπαρκείς τις πολιτικές που κατά καιρούς ασκούνται για να το εξαλείψουν. Νωρίτερα το Δεκέμβριο ο ΟΟΣΑ απεφάνθη από το Παρίσι ότι οι πληθωριστικές πιέσεις της Τουρκίας εντάθηκαν περισσότερο τη χρονιά αυτή από τα επιχορηγούμενα δάνεια στις εγχώριες επιχειρήσεις που εκταμιεύθηκαν από την αρχή της πανδημίας, κίνηση που τροφοδότησε μια «εντυπωσιακή ανάπτυξη, η οποία στηρίχθηκε στις εξαγωγές».

Ο ρυθμός ανάπτυξης της τουρκικής οικονομίας αποδείχθηκε ως εκ τούτου υψηλότερος από όσο προέβλεπε ο ΟΟΣΑ προτού ξεσπάσει η πανδημία της Covid-19. Ο ΟΟΣΑ επίσης προειδοποίησε ότι η Τουρκία ενδεχομένως να υποστεί «περαιτέρω πληθωριστικές πιέσεις από τους μισθούς, το κόστος των εισαγωγών και τις τιμές παραγωγού».

Ο καθηγητής Ντάνι Ρόντρικ του Kennedy School του Χάρβαρντ εκτιμά ότι επί σειρά ετών ο Ερντογάν βρέθηκε καβάλα στο κύμα των εισροών κεφαλαίων που κατευθύνθηκαν προς την Τουρκία χάρη στα ελαφρώς υψηλότερα περιθώρια επιτοκίων. «Ένας από τους μύθους της χρηματοοικονομικής παγκοσμιοποίησης είναι ότι ενισχύει τη μακροοικονομική ευταξία», σημείωσε ο Ρόντρικ, συμπεραίνοντας ότι οι χρηματαγορές θα έπρεπε να ενθαρρύνουν τις χώρες να εφαρμόζουν αξιόπιστες και βιώσιμες πολιτικές που θα προσελκύουν κεφάλαια από το εξωτερικό.

«Στην περίπτωση της Τουρκίας έγινε το αντίθετο. Το τουρκικό οικονομικό πείραμα διήρκεσε πολύ περισσότερο από όσο θα έπρεπε, χάρη στη χρηματοδότησή του με πιο ελαστικά κριτήρια. Το αποτέλεσμα θα είναι το οικονομικό κόστος που θα κληθεί να καταβάλει η χώρα να είναι υψηλότερο», απεφάνθη ο αμερικανός καθηγητής.

Τόσο ο Ρόντρικ όσο και το ΔΝΤ υποστηρίζουν ότι, ακόμα και αν τα υψηλότερα επιτόκια βοήθησαν στην προσέλκευση κεφαλαίων που ενίσχυσαν τις δαπάνες και τον εγχώριο πληθωρισμό, η σωστή απάντηση από την Άγκυρα θα έπρεπε να είναι να προσπαθήσει να αντισταθμήσει την κατάσταση ασκώντας πιο σφιχτή νομισματική πολιτική. Να αποδεχθεί δηλαδή μια υποχώρηση των ρυθμών ανάπτυξης προκειμένου να εξασφαλίσει μακροπρόθεσμη σταθερότητα και να αποτρέψει αυτήν ακριβώς την κρίση εμπιστοσύνης που ταλανίζει την Τουρκία τις τελευταίες εβδομάδες.

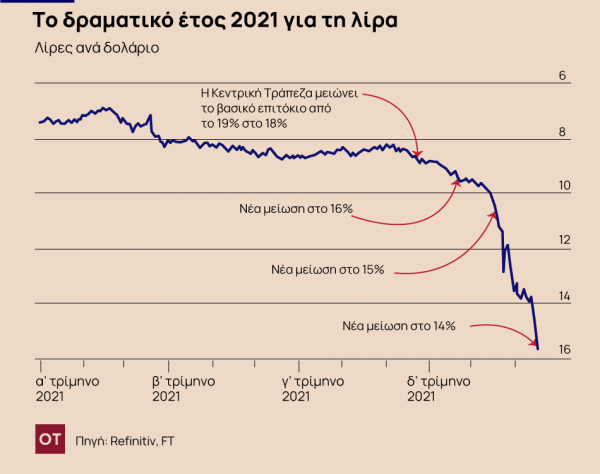

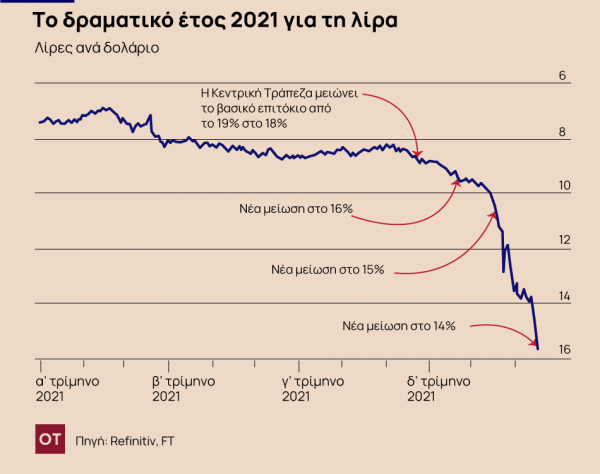

Αντ’ αυτού, ο Ερντογάν έπραξε το αντίθετο, βοηθούμενος από έναν χειραγωγούμενο διοικητή της Κεντρικής Τράπεζας. Έπειτα από μια σειρά κινήσεων επεκτατικής νομισματικής πολιτικής που ενθαρρύνουν το δανεισμό, η Τουρκία μείωσε το βραχυπρόθεσμο επιτόκιο δανεισμού στο 14% στις 16 Δεκεμβρίου, από 19% που ήταν το Σεπτέμβριο. Πρόθεσή της ήταν να υποχωρήσει σταδιακά η ισοτιμία της τουρκικής λίρας και να ενισχυθούν οι εξαγωγές, αφού θα ενισχυόταν η ανταγωνιστικότητα των μικρότερων μεταποιητικών επιχειρήσεων. Ταυτόχρονα πρόθεσή της ήταν να στρέψει την κατανάλωση από τα εισαγόμενα στα εγχώρια αγαθά και υπηρεσίες.

Παρά το ότι το έλλειμμα τρεχουσών συναλλαγών είχε μετατραπεί σε πλεόνασμα από τον περασμένο Αύγουστο, αυτό επιτεύχθηκε με τεράστιο κόστος για την αξιοπιστία της οικονομικής πολιτικής της Άγκυρας και για το επίπεδο διαβίωσης του τουρκικού πληθυσμού. Ο επίσημος πληθωρισμός ξεπέρασε το 20% το Νοέμβριο με τις τιμές να έχουν αυξηθεί κατά 3,5% μέσα σε ένα μήνα και μόνο.

Πολλοί παρατηρητές πιστεύουν ότι αυτό το ποσοστό είναι πολύ χαμηλότερο από τον πραγματικό ρυθμό ανόδου του πληθωρισμού. Σε κάθε περίπτωση, το ποσοστό αναμένεται να εκτιναχθεί υψηλότερα το Δεκέμβριο, όταν οι επιπτώσεις από την κατάρρευση της τουρκικής λίρας αποτυπωθούν στις τιμές των εισαγόμενων προϊόντων. Ακόμα χειρότερο, η βύθιση της λίρας εκτίναξε τα χρέη των επιχειρήσεων και της κυβέρνησης, η οποία αύξησε το δανεισμό της σε συνάλλαγμα.

Τα χρέη των τουρκικών επιχειρήσεων εξαιρουμένου του χρηματοοικονομικού τομέα αυξήθηκαν κατά 20% του ΑΕΠ της χώρας μετά το ξέσπασμα της πανδημίας. Πρόκειται για το υψηλότερο ποσοστό που παρατηρείται μεταξύ των αναδυόμενων οικονομιών, σύμφωνα με τις εκτιμήσεις του ΟΟΣΑ.

Ακόμα και οι μειώσεις των επιτοκίων δεν μπορούν πλέον να βελτιώσουν την οικονομική κατάσταση των επιχειρήσεων. Κι αυτό επειδή οι χρηματαγορές ζητούν τώρα υψηλότερη ανταπόδοση για το ρίσκο που αναλαμβάνουν για να τις δανείσουν. Οι αποδόσεις των τουρκικών κυβερνητικών ομολόγων ενισχύθηκαν στα ύψη καθώς οι ξένοι και οι εγχώριοι επενδυτές έχασαν την εμπιστοσύνη τους στη λίρα και καταφεύγουν πλέον στην ασφάλεια των σκληρών νομισμάτων.

Με τις τιμές των εισαγωγών να εκτινάσσονται, η οικονομική συγκυρία απειλεί να συνθλίψει την εσωτερική ζήτηση. Και η πρόσφατη αύξηση του κατώτατου μισθού κατά 50% θα εξανεμίσει τα πλεονεκτήματα κόστους από την υποτίμηση του νομίσματος, σύμφωνα με τον Τιμ Ας της BlueBay Asset Management. «Αν ο Ερντογάν κατάφερνε να συγκρατήσει το νόμισμά του στο επίπεδο των 10 λιρών το δολάριο, ίσως είχε μια ελπίδα. Τώρα ο πληθωρισμός έχει ξεφύγει, το ανταγωνιστικό πλεονέκτημα θα πεταχτεί από το παράθυρο και βλέπουμε ήδη ότι η χώρα στροβιλίζεται σε ένα φαύλο κύκλο υποτίμησης και πληθωρισμού», απεφάνθη ο Ας.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου