Οι πληθωριστικές συνέπειες του πολέμου της Ρωσίας θα αυξηθούν

www.economist.com

SHARE

Το περασμένο καλοκαίρι, εν μέσω αυξανόμενου συναγερμού για τον πληθωρισμό στην Αμερική, οικονομικοί σύμβουλοι του Λευκού Οίκου έκαναν ανάρτηση σε blog στην οποία εξέτασαν ιστορικούς παραλληλισμούς για τις πιέσεις στις τιμές των ακινήτων. Αν και ο Τύπος ήταν γεμάτος από συγκρίσεις με πετρελαϊκά σοκ με τη δεκαετία του 1970, έγραψαν ότι μεγαλύτερη ομοιότητα αποτελούσε η κατάσταση μετά τον δεύτερο παγκόσμιο πόλεμο, όταν οι ελλείψεις προσφοράς αλληλεπιδρούσαν με τη συσσωρευμένη ζήτηση για να ανεβάσουν τον πληθωρισμό. Ήταν ένα καλά αιτιολογημένο επιχείρημα. Αλλά η άνοδος των τιμών του πετρελαίου τον περασμένο μήνα, στον απόηχο της εισβολής της Ρωσίας στην Ουκρανία γεννά ένα ανησυχητικό ερώτημα: αντιμετωπίζει τώρα η παγκόσμια οικονομία ένα πετρελαϊκό σοκ τύπου της δεκαετίας του 1970 πέρα από μια κρίση προσφοράς όπως αυτή στα τέλη της δεκαετίας του 1940;

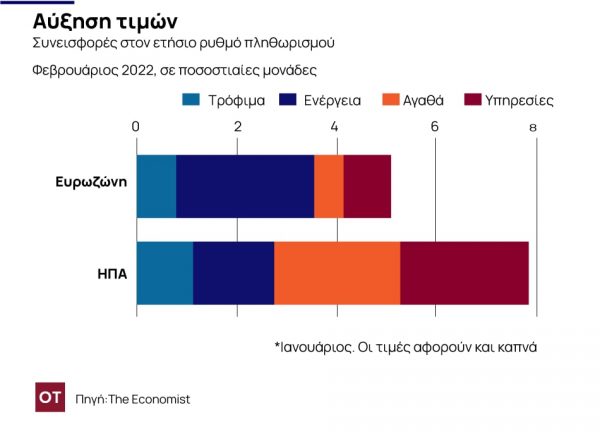

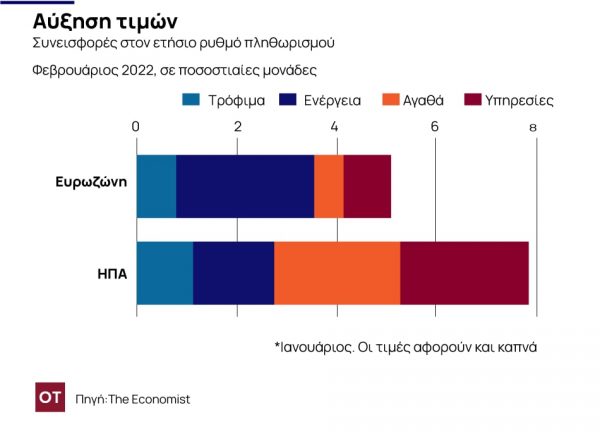

Βεβαίως, κανένας σοβαρός οικονομολόγος δεν αναμένει ότι ο πληθωρισμός στον πλούσιο κόσμο θα φτάσει στα τρελά διψήφια ύψη αυτών των γεγονότων. Παρόλα αυτά, το πετρελαϊκό σοκ είναι μια οδυνηρή εξέλιξη. Σύμφωνα με στοιχεία που δόθηκαν στη δημοσιότητα στις 10 Μαρτίου, ο πληθωρισμός των τιμών καταναλωτή στην Αμερική ήταν ήδη σε υψηλό 40 ετών για τον Φεβρουάριο, στο 7,9% σε ετήσια βάση. Το ποσοστό στη ζώνη του ευρώ ξεπέρασε το 5% (βλ. διάγραμμα 1). Οι τιμές αναμενόταν να αποκλιμακωθούν καθώς ο πλούσιος κόσμος άφηνε πίσω του τα χειρότερα της πανδημίας του covid-19. Τώρα υπάρχει κοινή πεποίθηση ότι ο πληθωρισμός τους επόμενους μήνες θα παραμείνει άβολα υψηλός στην Αμερική, την Ευρώπη και αλλού. Και σαν να χρειάζονταν κι άλλα άσχημα νέα, τα κυλιόμενα lockdown σε μέρη της Κίνας, συμπεριλαμβανομένου του τεχνολογικού κόμβου της Σενζέν, θα μπορούσαν να αυξήσουν τις πιέσεις της εφοδιαστικής αλυσίδας.

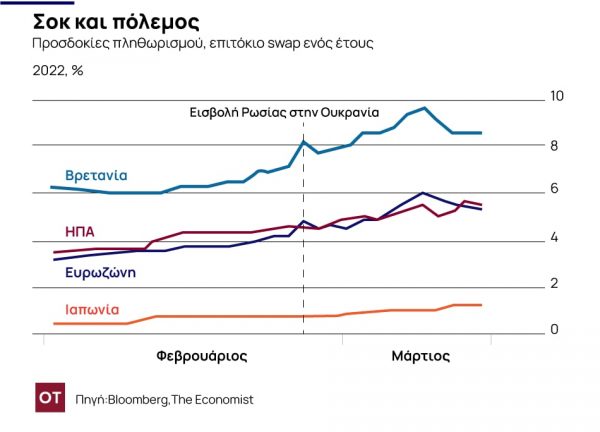

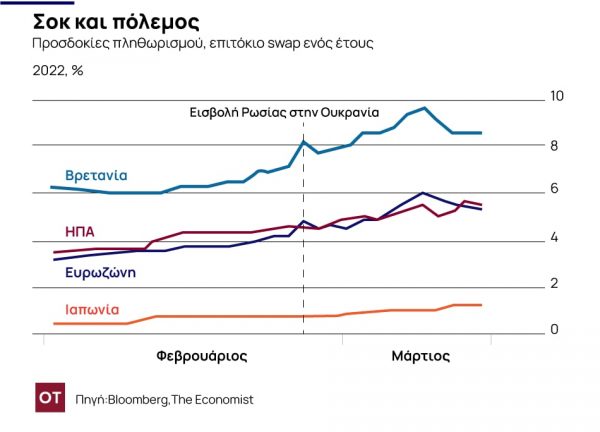

Τα πιο εντυπωσιακά στοιχεία της ανοδικής μετατόπισης των προσδοκιών για τον πληθωρισμό βρίσκονται στις αγορές σταθερού εισοδήματος στην Αμερική. Η χρηματοπιστωτική εταιρεία ICE ξεχωρίζει μερικούς αριθμούς, βραχυπρόθεσμους και μακροπρόθεσμους δείκτες για τη μέτρηση των προσδοκιών, συμπεριλαμβανομένων των αποδόσεων των προστατευόμενων από τον πληθωρισμό ομολόγων και των swaps σε επιτόκια. Στα τέλη Ιανουαρίου, ο αναμενόμενος ρυθμός πληθωρισμού για το επόμενο έτος ήταν 3,5%. Μέχρι τις 11 Μαρτίου, είχε εκτοξευθεί στο 5,6%, το υψηλότερο επίπεδο από τότε που ξεκίνησε η πανδημία (βλ. διάγραμμα 2).

Ταυτόχρονα, οι μακροπρόθεσμοι δείκτες ήταν λίγο πιο ήπιοι. Ο αναμενόμενος μέσος πληθωρισμός στο δείκτη τιμών καταναλωτή (ΔΤΚ) κατά τη διάρκεια της πενταετίας, ξεκινώντας πέντε χρόνια πιο μετά, είναι 2,6%. Είναι περίπου μισή ποσοστιαία μονάδα υψηλότερος από ό,τι πριν από ένα χρόνο, αλλά δεν απέχει πολύ από τον στόχο της Ομοσπονδιακής Τράπεζας των ΗΠΑ να διατηρήσει τον πληθωρισμό κατά μέσο όρο στο 2% (όπως κρίνεται από μια άλλη μέτρηση που είναι συνήθως κάπως κάτω από τον ΔΤΚ). Η Ευρώπη έχει δει παρόμοιες, αν και ελαφρώς πιο απότομες, τάσεις. Το επιτόκιο των swaps για τον πληθωρισμό ενός έτους αυξήθηκε στο 5,9% στις 8 Μαρτίου.

Οι αγορές είναι εγγενώς ασταθείς, επομένως οι προβλέψεις για τον πληθωρισμό από τις αποδόσεις των ομολόγων θα πρέπει να γίνουν με προσοχή. Αλλά η μετατόπιση των τιμών είναι σε γενικές γραμμές σύμφωνη με τις προβλέψεις των οικονομολόγων. Την περασμένη εβδομάδα η Bank of America αύξησε τις προβλέψεις της για τον πληθωρισμό για μεγάλο μέρος του κόσμου. Στην Αμερική αναμένει τώρα ο πληθωρισμός συνολικά για το 2022 θα είναι κατά μέσο όρο 7%, ενώ η προηγούμενη πρόβλεψή της έκανε λόγο για 6,3%. Στην ευρωζώνη παρατηρείται ακόμη μεγαλύτερη άνοδος, με τον πληθωρισμό να αναμένεται να κυμανθεί κατά μέσο όρο στο 6% φέτος, πολύ πάνω από την προηγούμενη πρόβλεψη για 4,4%. Η πρόκληση είναι μεγαλύτερη για την Ευρώπη λόγω της υψηλής εξάρτησής της από το ρωσικό αέριο, το οποίο αναλογεί περίπου στο 45% των εισαγωγών φυσικού αερίου της.

Ως ένδειξη του πόσο ισχυρές είναι πιθανό να αποδειχτούν οι πιέσεις, οι οικονομολόγοι ενισχύουν ακόμη και τις προβλέψεις τους για τον πληθωρισμό για την Ιαπωνία, όπου ο αποπληθωρισμός ήταν από καιρό η μεγαλύτερη απειλή. Στις 8 Μαρτίου, ο S&P, ο οίκος αξιολόγησης, εκτίμησε ότι ο ιαπωνικός πληθωρισμός θα είναι κατά μέσο όρο 2% φέτος, υπερδιπλάσιος της προηγούμενης πρόβλεψής. Μέχρι στιγμής όσοι κάνουν προβλέψεις αναμένουν μια σχετικά μέτρια αύξηση του συνολικού πληθωρισμού στις αναδυόμενες αγορές. Αλλά η αύξηση του κόστους των τροφίμων θα είναι ιδιαίτερα επιζήμια για τους φτωχότερους πολίτες τους.

Από αυτές τις προβλέψεις προκύπτουν δύο σχετικά ερωτήματα. Το πρώτο είναι εάν η άνοδος των τιμών του πετρελαίου σήμερα θα οδηγήσει σε υψηλό πληθωρισμό μακροπρόθεσμα. Αυτό θα αποτελέσει κίνδυνο εάν περισσότεροι άνθρωποι δεχτούν τον υψηλό πληθωρισμό ως τετελεσμένο γεγονός και απαιτήσουν μεγάλες μισθολογικές αυξήσεις ως αποτέλεσμα. Ωστόσο, υπάρχουν λόγοι για συγκρατημένη αισιοδοξία σε αυτό το μέτωπο. Μεγάλος όγκος ερευνών δείχνει ότι η επίδραση από τις υψηλότερες τιμές του πετρελαίου στον πληθωρισμό πλην της ενέργειας είναι αρκετά περιορισμένη. Για παράδειγμα, η Goldman Sachs, υπολογίζει ότι μια αύξηση 10% στις τιμές του αργού πετρελαίου οδηγεί σε άλμα σχεδόν των τριών δέκατων της εκατοστιαίας μονάδας του μετρούμενου πληθωρισμού στην Αμερική, αλλά σε πολύ μικρότερη αύξηση στο δομικό πληθωρισμό (χωρίς να υπολογίζονται τα τρόφιμα και η ενέργεια). Αυτό βοηθά να εξηγηθεί γιατί η τιμολόγηση της αγοράς για τον πληθωρισμό μακροπρόθεσμα παραμένει σχετικά συγκρατημένη.

Ακολουθεί αυτό που επιλέγουν να κάνουν οι κεντρικοί τραπεζίτες για τις ταχύτατα αυξανόμενες τιμές. Ενώ η πανδημία ήταν ξένη χώρα για αυτούς, τα πετρελαϊκά σοκ είναι τουλάχιστον πιο γνωστά. Η ληφθείσα σοφία των τελευταίων δεκαετιών δείχνει ότι, αν μη τι άλλο, μπορεί να χρειαστεί δημοσιονομική και νομισματική στήριξη επειδή οι αυξανόμενες τιμές της ενέργειας λειτουργούν ως τροχοπέδη στην κατανάλωση. Αυτό ισχύει ιδιαίτερα για την Ευρώπη, όπου το πλήγμα στην ανάπτυξη είναι πιθανό να είναι το μεγαλύτερο. Όμως, στις 10 Μαρτίου, η Ευρωπαϊκή Κεντρική Τράπεζα εξέπληξε τις αγορές ανακοινώνοντας ότι θα τερματίσει την αγορά ομολόγων πιο γρήγορα.

Στην Αμερική, όπου τα οικονομικά μειονεκτήματα από τον πόλεμο της Ουκρανίας είναι πιο ήπια και ο πληθωρισμός είναι πεισματικά υψηλός εδώ και μήνες, η Fed είναι απίθανο να αποθαρρυνθεί από μια αύξηση των επιτοκίων. Αναμένεται ευρέως να ξεκινήσει έναν κύκλο αύξησης στη συνεδρίαση που ολοκληρώνεται την Τετάρτη. Αλλά ο Τζερόμ Πάουελ, ο πρόεδρος της Fed, είναι επίσης βέβαιο ότι θα αφιερώσει πολύ χρόνο για να αναφερθεί στους γεωπολιτικούς κινδύνους. Ήταν αρκετά δύσκολο για τους κεντρικούς τραπεζίτες να διαβάσουν καλά την οικονομία πέρυσι, δεδομένης της πανδημίας και των προβλημάτων της εφοδιαστικής αλυσίδας. Τώρα, πρέπει επίσης να σκεφτούν τις συνέπειες του πολέμου.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου